興證證券:2022年一季度公募基金倉位及配置分析

興證證券發布研報稱,2022年一季度市場大幅回調,市場風格發生明顯切換,尤其是以“新半軍”為代表的成長賽道跌幅居前,投資者普遍關注公募基金倉位及配置有何變動。因此,興業證券通過基金一季報,梳理出市場較為關注的關于基金一季報的五大看點。看點一:基金倉位僅小幅回落;看點二:繼續加倉新能源;看點三:寧德時代仍是第一大重倉股;看點四:持倉集中度連續三季度回落;看點五:港股科技和能源倉位連續兩季度回升。

看點一:基金倉位僅小幅回落

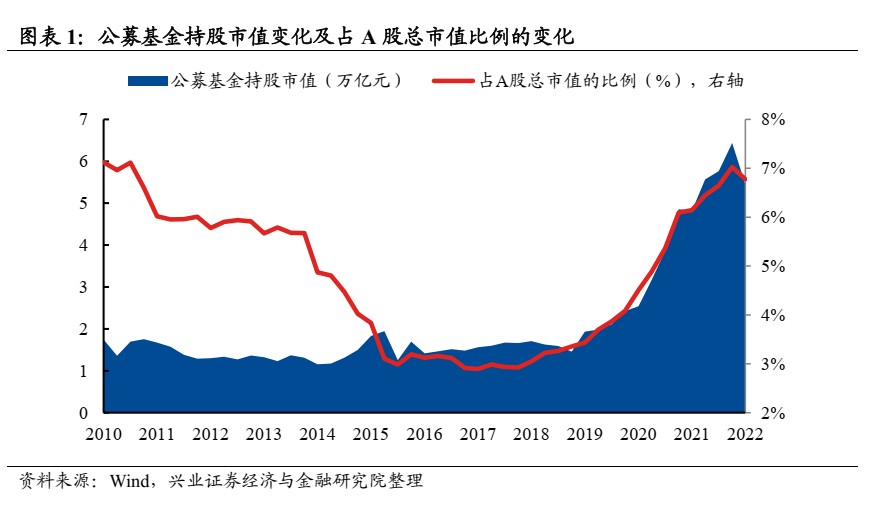

公募基金在A股的占比小幅下滑。截止2022Q1,全市場所有基金持有A股的市值為5.46萬億元,較上一季度減少15.22%。公募基金占A股總市值的比例自2017Q4以來首次出現回落,由2021Q4的7.03%下滑0.25%至6.78%。公募基金仍然是A股目前最大的機構投資者。

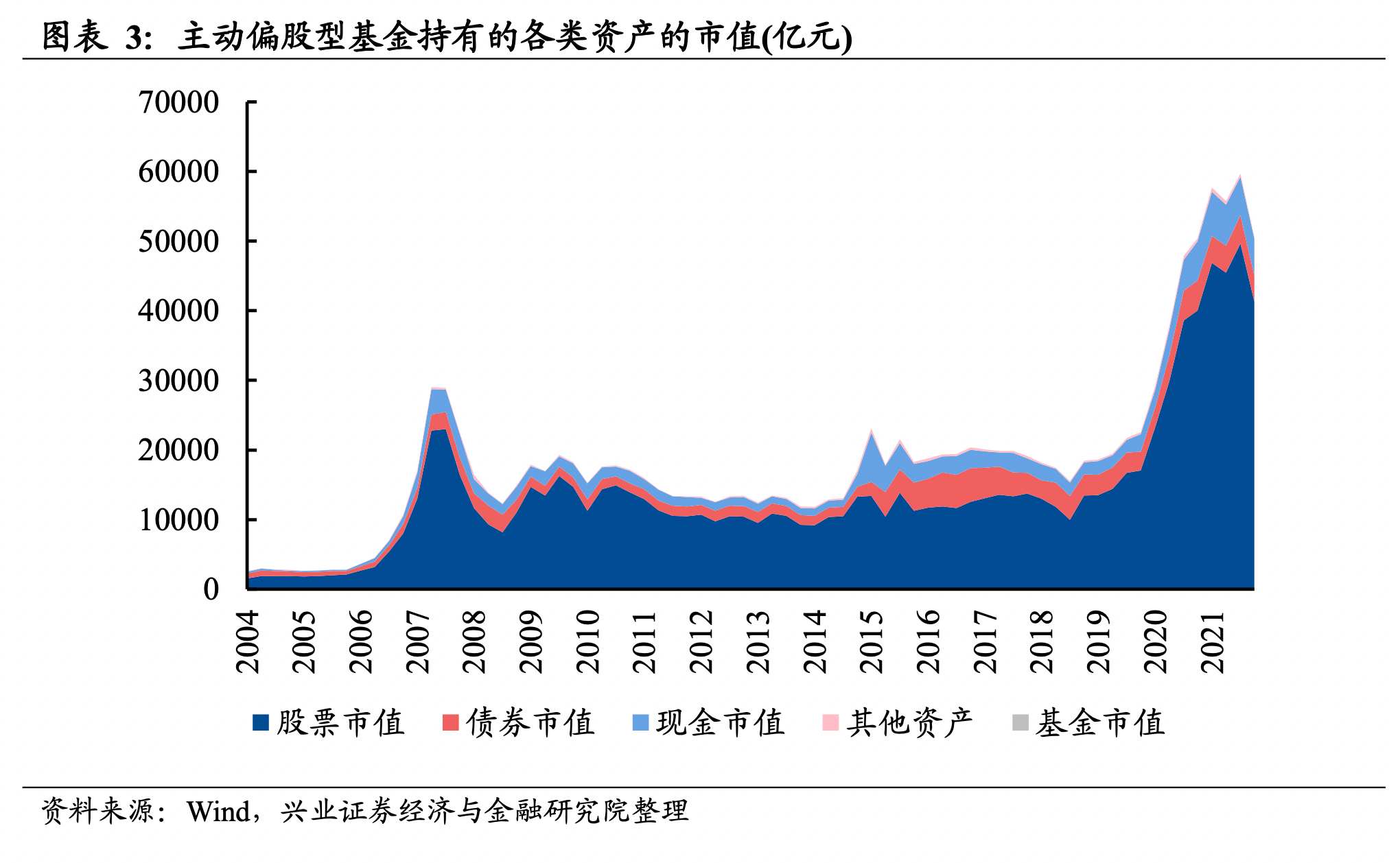

為了更加準確地捕捉公募基金股票資產配置的特征,后文關于基金倉位、股票行業和重倉股的分析樣本均基于主動偏股型基金[1](普通股票型+偏股混合型+靈活配置型),截止時間為2022年4月22日14:15(披露率為98.11%)。

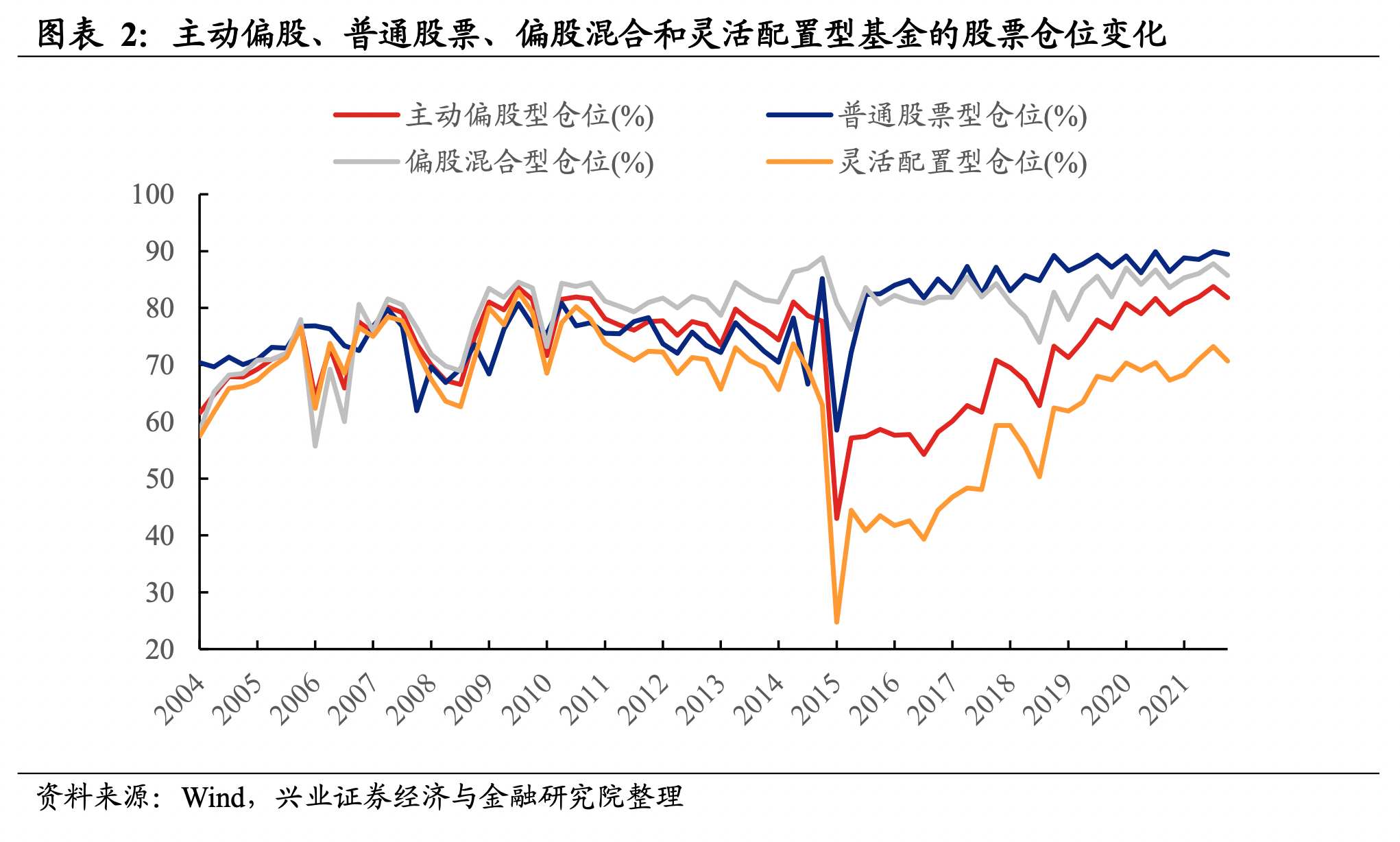

一季度市場回調導致基金資產凈值縮水,但主動偏股基金倉位維持高位、僅小幅回落2pct。2022年一季度上證指數、滬深300、創業板指分別下跌11%、15%、20%,主動偏股基金資產凈值及持股市值也出現縮水,2022Q1主動偏股型基金資產凈值規模為5.05萬億、環比減少6.06%,持股市值為4.13萬億、環比減少16.77%。開年以來機構重倉股大幅下跌,市場認為公募基金減倉是重要原因之一。不過從一季度基金倉位來看,主動偏股基金倉位雖然自2021年以來首次出現回落,但仍維持81.8%的相對高位,較2021Q4僅小幅回落2.0pct,并未出現大幅減倉。其中,普通股票型由89.90%下降0.5pct至89.43%,偏股混合型由87.76%下降2.0pct至85.74%,靈活配置型由73.23%下降2.5pct至70.68%。

看點二:繼續加倉新能源

板塊與風格配置:科創板倉位創新高,增持周期和金融地產

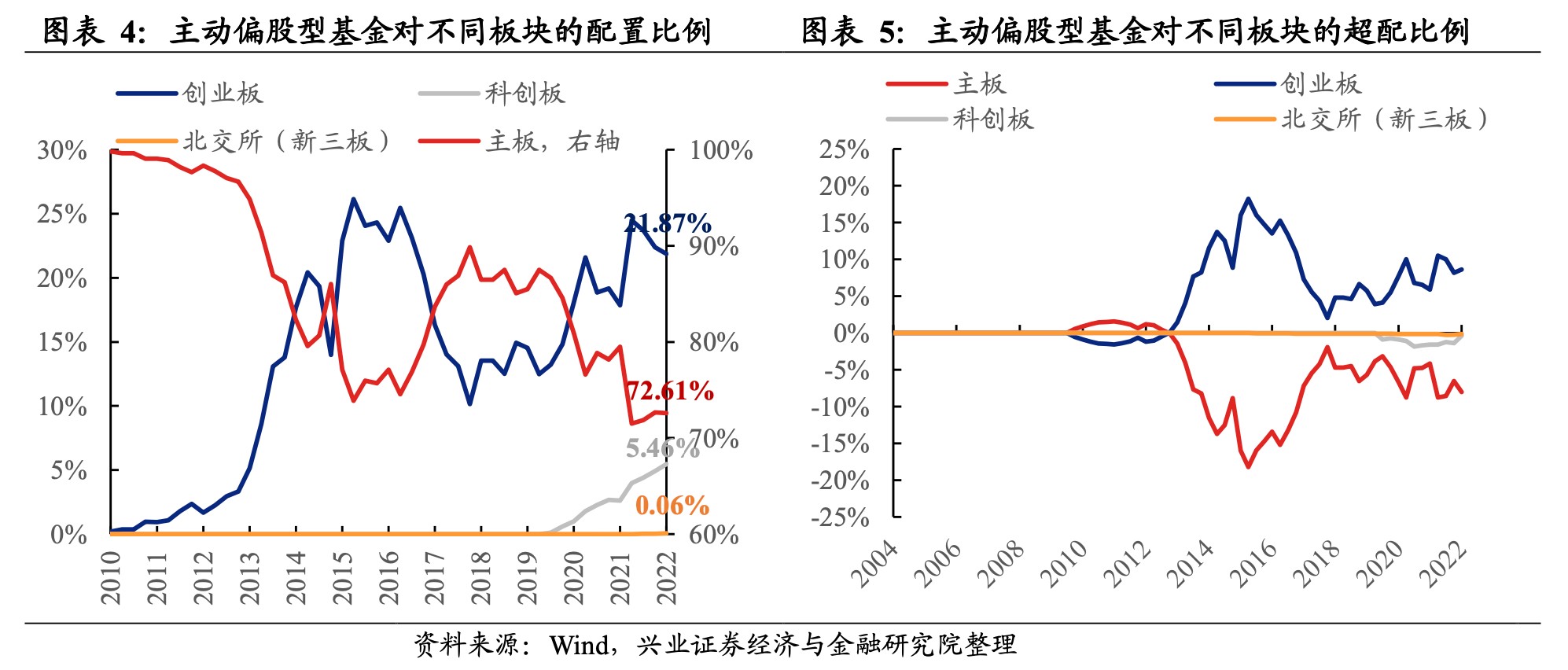

板塊層面,主板倉位小幅回落,創業板倉位繼續回落,科創板倉位續創新高。

1)主板的配置比例為72.61%,較2021Q4回落0.05個百分點,繼續低配主板,且低配比例由-6.56%擴大至-8.03%。

2)創業板的配置比例為21.87%,較2021Q4回落0.51個百分點,繼續超配創業板,超配比例由8.18%擴大至8.61%。

3)科創板的配置比例為5.46%,較2021Q2上漲0.53個百分點,低配科創板,但低配比例從-1.38%收窄至-0.41%。

4)北交所的配置比例為0.06%,較2021Q2上漲0.03個百分點,低配北交所,但低配比例從-0.25%收窄至-0.17%。

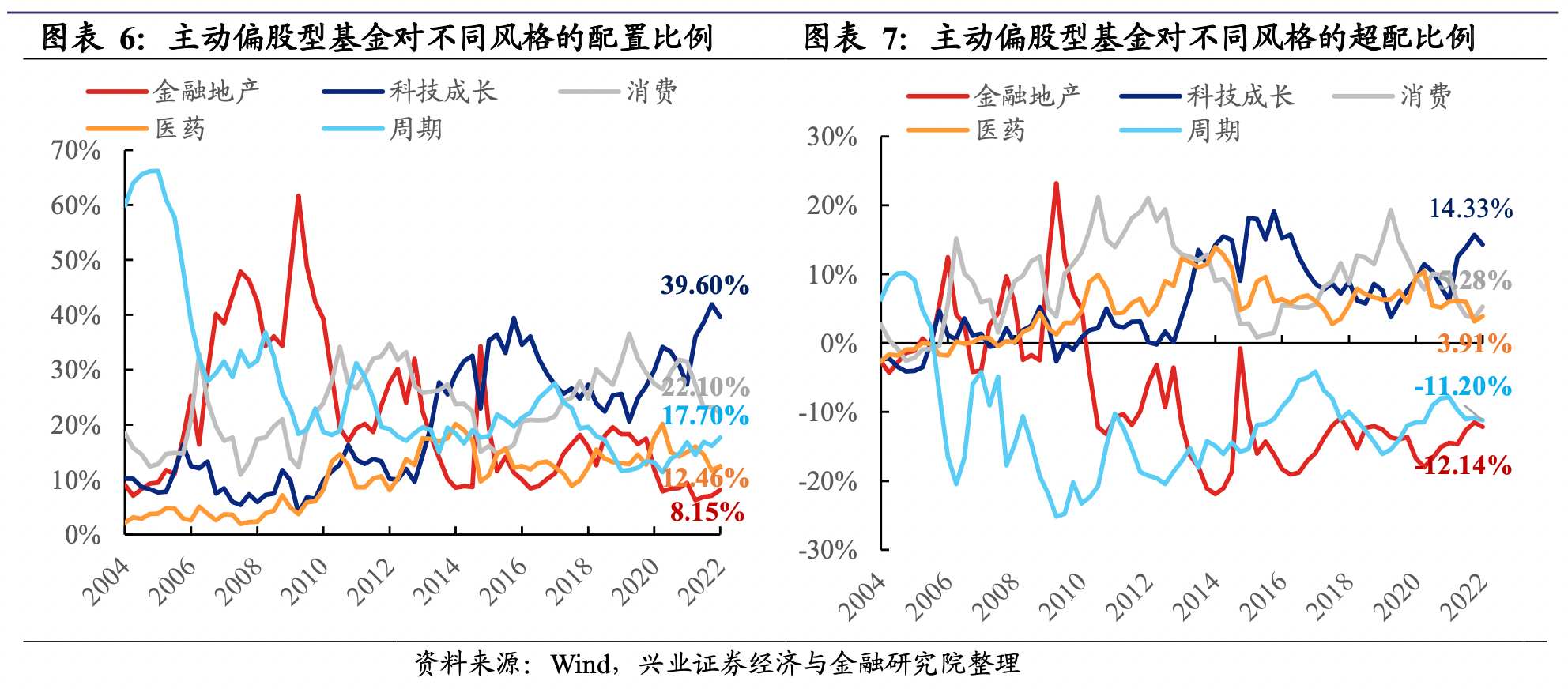

風格層面,主動偏股型基金增持周期、金融地產和醫藥風格,減倉消費和科技成長風格。2022Q1,主動偏股型基金對科技成長、消費、周期、醫藥和金融地產的配置比例分別為39.60%、22.10%、17.70%、12.46%和8.15%,較上一個季度的變化分別為-2.31%、-1.18%、1.59%、0.80%和1.10%。此外,主動偏股型基金對科技成長、消費、周期、醫藥和金融地產的超配比例分別為14.33%、5.28%、 -11.20%、3.91%和-12.14%,較上一個季度的變化分別為-1.37%、1.60%、 -0.35%、0.74%和-0.60%。

行業配置:既加倉銀行地產,也繼續加倉新能源,減倉電子和食品飲料

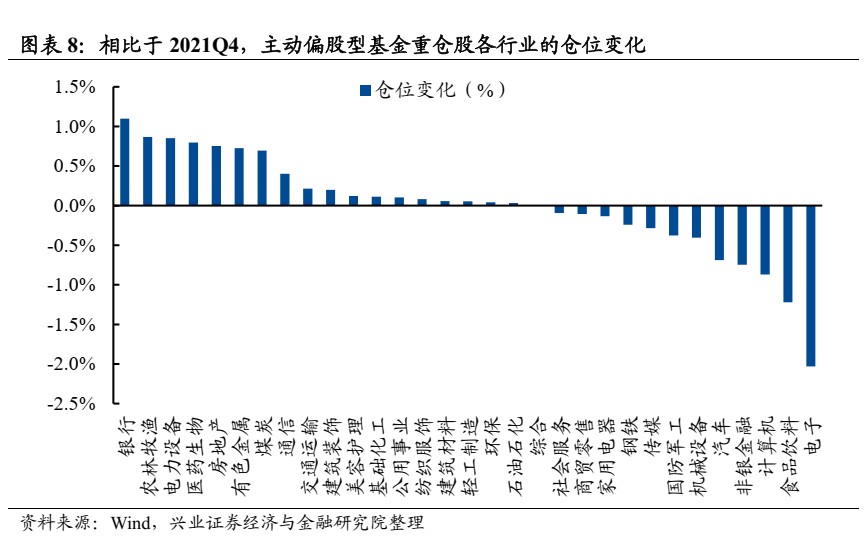

從一級行業倉位變動來看,主動偏股型基金加倉前五大行業為銀行、農林牧漁、電力設備、醫藥生物、房地產,值得關注的是繼續加倉新能源。2022Q1主動偏股型基金加倉較多的行業是銀行、農林牧漁、電力設備、醫藥生物和房地產,加倉比例分別為1.10%、0.87%、0.85%、0.80%、0.75%。受益于穩增長的銀行、地產獲得明顯加倉。不過值得注意的是,盡管電力設備一季度大幅回調,但基金倉位反而繼續提升。2022Q1主動偏股型基金減倉較多的行業是電子、食品飲料、計算機、非銀金融和汽車,減倉比例分別為-2.03%、-1.22%、-0.87%、-0.75%、-0.69%。

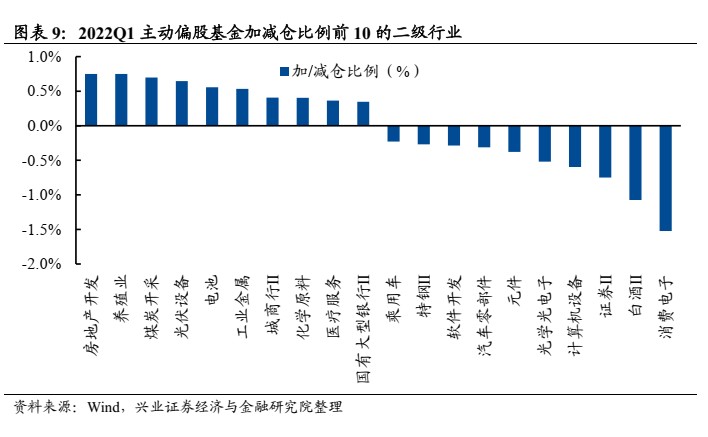

從二級行業倉位變動來看,房地產開發、養殖業和光伏設備加倉較多,消費電子、白酒Ⅱ和證券Ⅱ減倉最多。2022Q1主動偏股型基金加倉較多的二級行業是房地產開發、養殖業、煤炭開采、光伏設備和電池,加倉比例分別為0.75%、0.75%、0.70%、0.65%、0.56%。2022Q1主動偏股型基金減倉較多的二級行業是消費電子、白酒、證券、計算機設備和光學光電子,減倉比例為-1.5%、-1.1%、-0.8%、-0.6%、-0.5%。

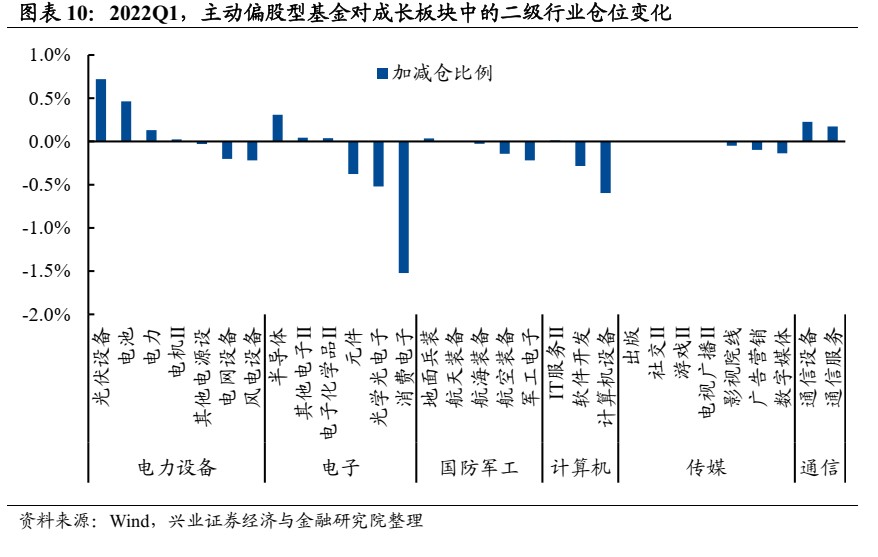

此外,我們梳理了以“新半軍”和TMT為代表的細分成長賽道的倉位變動。

1)電力設備行業整體被繼續加倉,但結構上出現分化。加倉的細分行業是光伏設備、電池等,但同時減倉風電設備、電網設備。

2)半導體仍在被繼續加倉,但電子其他細分行業被大幅減倉,尤其是消費電子、光學光電子、元件。

3)軍工行業整體被減倉,主要是減倉軍工電子、航空裝備。

4)其他TMT行業也出現明顯分化,通信的兩個細分行業均被加倉,但計算機、傳媒的細分行業基本被減倉或無變動。

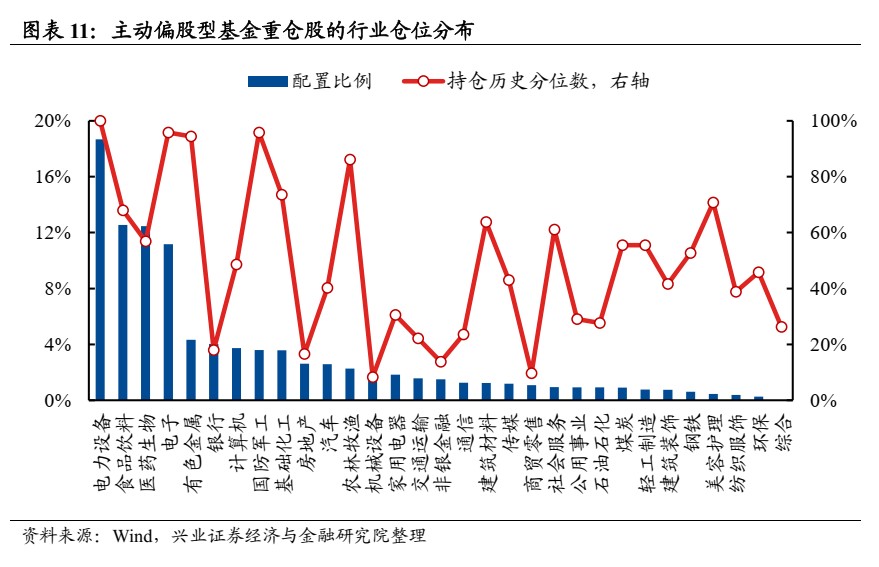

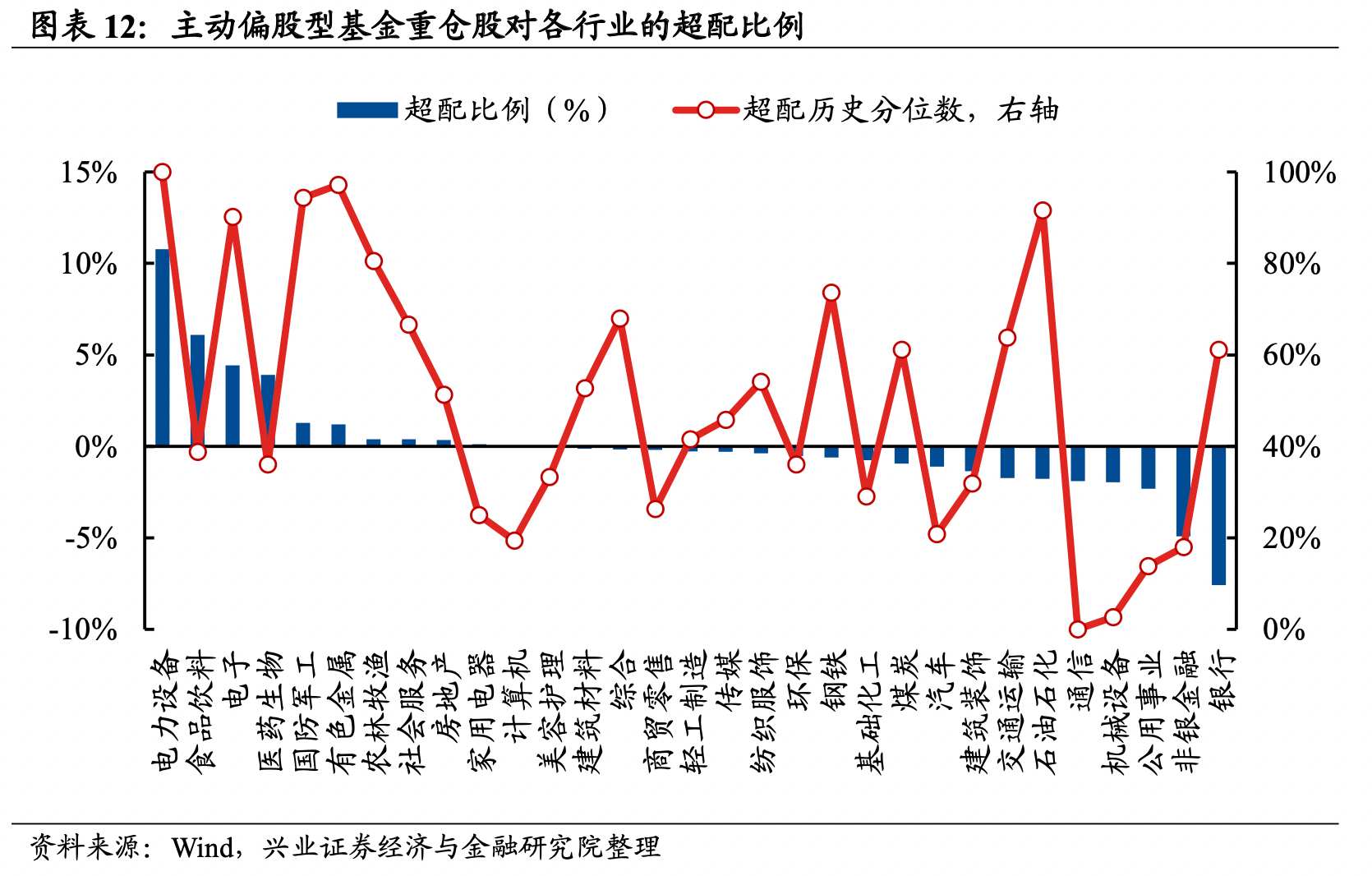

從一級行業絕對倉位來看,電力設備仍是第一重倉行業,前四大重倉行業倉位遠超過其他行業。主動偏股型基金倉位前五的行業分別是電力設備、食品飲料、醫藥生物、電子和有色金屬,配置比例分別為18.67%、12.55%、12.46%、11.17%、4.32%。倉位后五的行業分別是綜合、環保、紡織服裝、美容護理和鋼鐵,配置比例分別為0.003%、0.27%、0.39%、0.45%、0.61%。

從一級行業超配比例來看,主動偏股型基金對電力設備和食品飲料超配最多。2022Q1主動股票型基金的重倉股超配前五的行業分別是電力設備、食品飲料、電子、醫藥生物和國防軍工,超配比例分別為10.78%、6.10%、4.43%、3.91%、1.28%,其中電力設備、電子、國防軍工的超配比例仍處于歷史90%分位數以上。超配比例后五的行業分別是銀行、非銀金融、公用事業、機械設備和通信,低配比例分別是-7.58%、-4.91%、-2.31%、-1.97%、-1.91%,其中通信和機械設備的超配比例已處于歷史5%分位數以下。

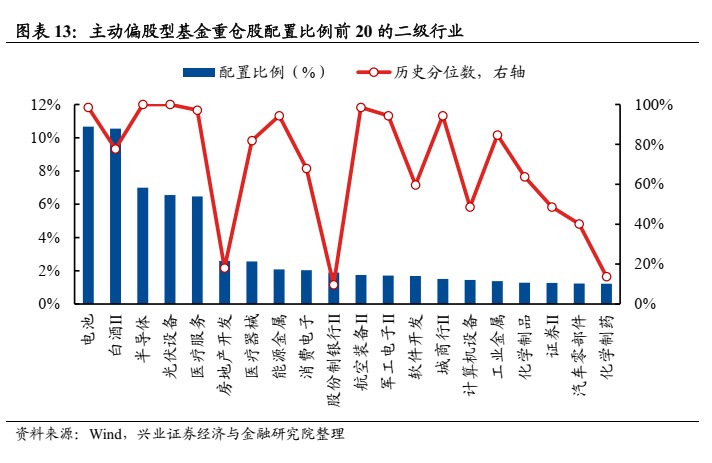

從二級行業絕對倉位來看,電池、白酒Ⅱ和半導體的倉位最高。具體來看,主動股票型基金倉位前10的二級行業有電池、白酒Ⅱ、半導體、光伏設備、醫療服務、房地產開發、醫療器械、能源金屬、消費電子和股份制銀行Ⅱ,其配置比例分別為10.7%、10.5%、7.0%、6.6%、6.5%、2.6%、2.6%、2.1%、2.0%和1.9%。

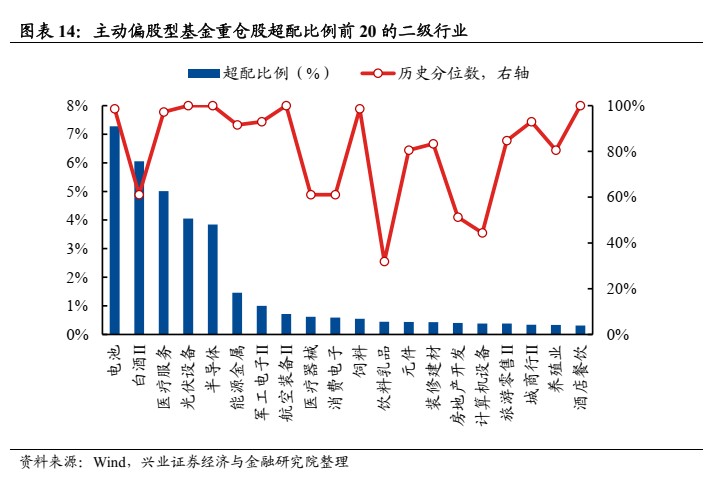

從二級行業超配比例來看,主動偏股型基金主要超配成長板塊中的細分行業。具體來看,2022Q1主動股票型基金超配前10的二級行業分別是是電池、白酒Ⅱ、醫療服務、光伏設備、半導體、能源金屬、軍工電子Ⅱ、航空裝備Ⅱ、醫療器械和消費電子,超配比例分別為7.28%、6.05%、5.01%、4.05%、3.84%、1.46%、1.00%、0.71%、0.62%和0.59%。

從二級行業低配比例來看,主動偏股型基金主要低配大金融板塊中的細分行業。2022Q1主動偏股型基金的重倉股低配前10的二級行業分別是國有大型銀行Ⅱ、保險Ⅱ、證券Ⅱ、電力、通信服務、煉化及貿易、股份制銀行Ⅱ、航運港口、基礎建設、和化學制藥,相對標準行業的配比分別為-6.45%、-2.28%、-2.20%、-2.10%、-2.09%、-1.53%、-1.36%、-0.89%、-0.88%、-0.81%。

![]()

看點三:寧德時代仍是第一大重倉股

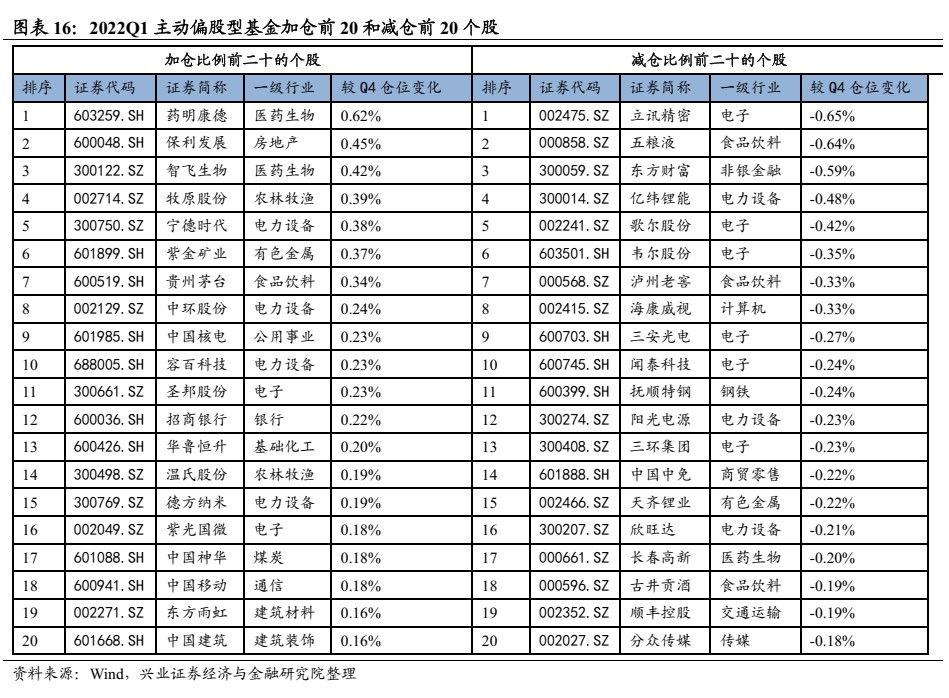

個股層面上,主動偏股型基金加倉比例前5的個股分別是藥明康德、保利發展、智飛生物、牧原股份和寧德時代,持股比例較上一季度分別增加0.62%、0.45%、0.42%、0.39%億和0.38%;減倉比例居前5的個股為立訊精密、五糧液、東方財富、億緯鋰能和歌爾股份,持股比例較上一季度分別減少0.65%、0.64%、0.59%、0.48%、0.42%。

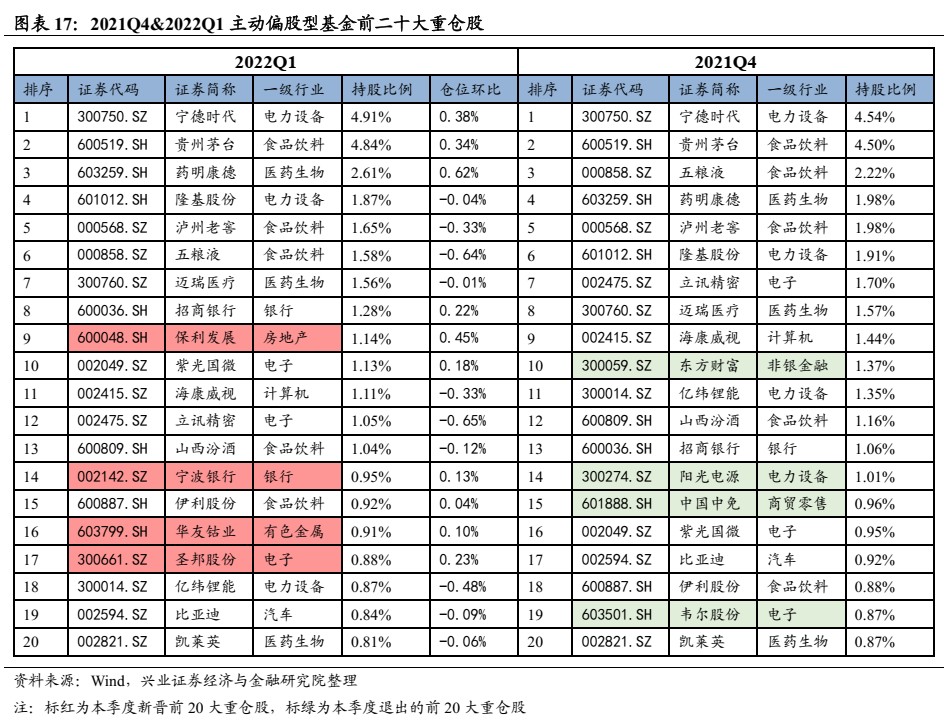

截止2022Q1,主動偏股型基金的前十大重倉股分別是寧德時代、貴州茅臺、藥明康德、隆基股份、瀘州老窖、五糧液、邁瑞醫療、招商銀行、保利發展、紫光國微,持倉規模占全部重倉股的比例分別為4.91%、4.84%、2.61%、1.87%、1.65%、1.58%、1.56%、1.28%、1.14%和1.13%。

與上一季度相比,具體有如下變化:1只地產股(保利發展)、1只金融股(寧波銀行)、1只電子股(圣邦股份)、和1只周期股(華友鈷業)新晉主動偏股型基金持倉的前20名。前20名中有5只新能源股、5只消費股,3只醫藥股、3只金融地產股、3只電子股和1只計算機股。1只金融股(東方財富)、1只電子股(韋爾股份)、1只消費股(中國中免)和1只新能源股(陽光電源)退出主動偏股型基金持倉的前20名。

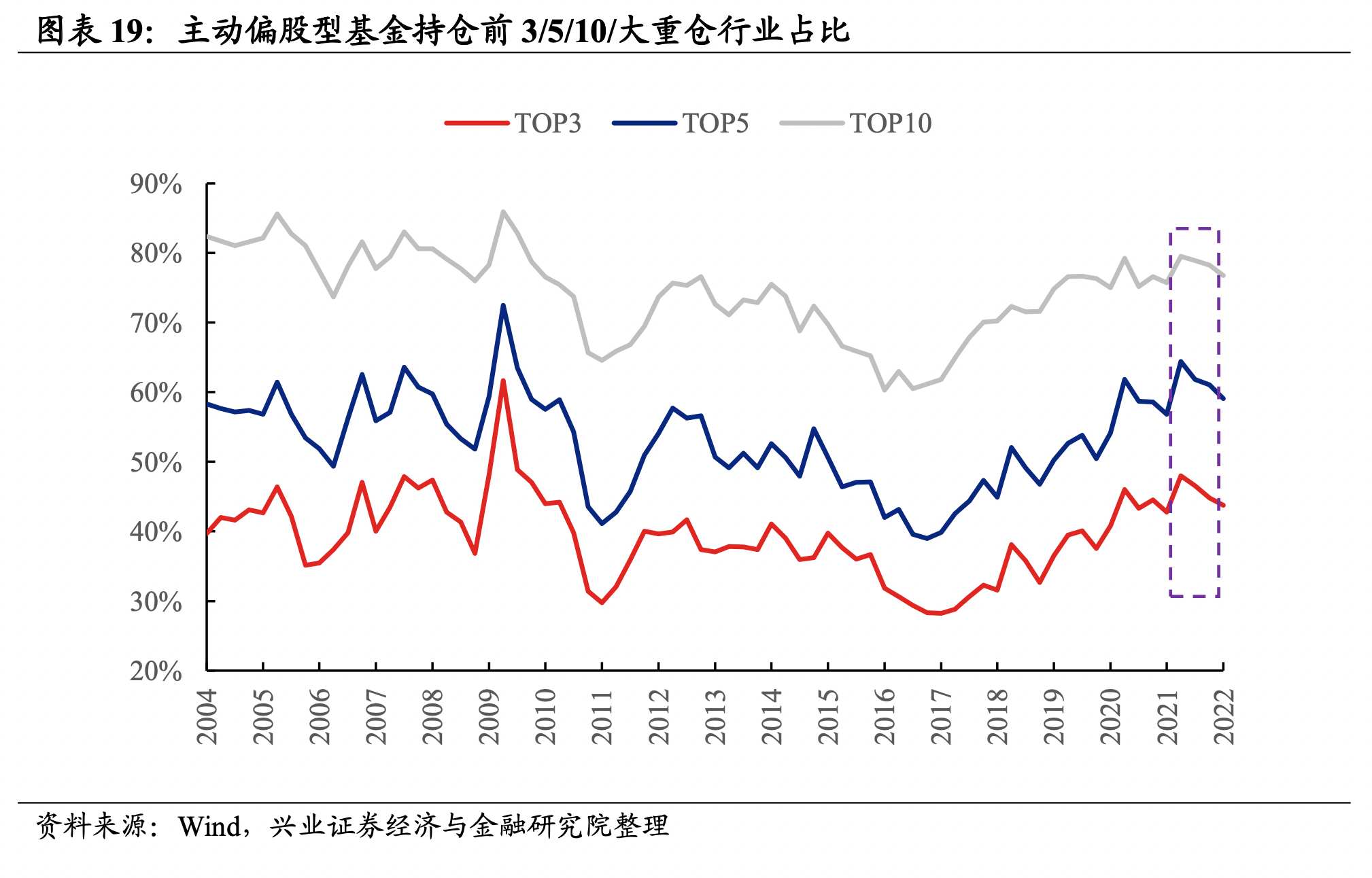

看點四:持倉集中度連續三季度回落

主動偏股型基金持倉更加分散,持倉集中度連續三個季度回落。行業視角下,主動偏股基金前3/5/10大重倉行業持倉占比環比回落1.04%、1.98%、1.52%。個股視角下,主動偏股型基金持股市值前10/30/50/100的重倉股占全部重倉股持倉市值的比例較上一季度分別減少0.65%、1.31%、1.34%和1.29%。整體來看,主動偏股基金持股集中度已連續三個季度回落,基金持倉進一步分散。

![]()

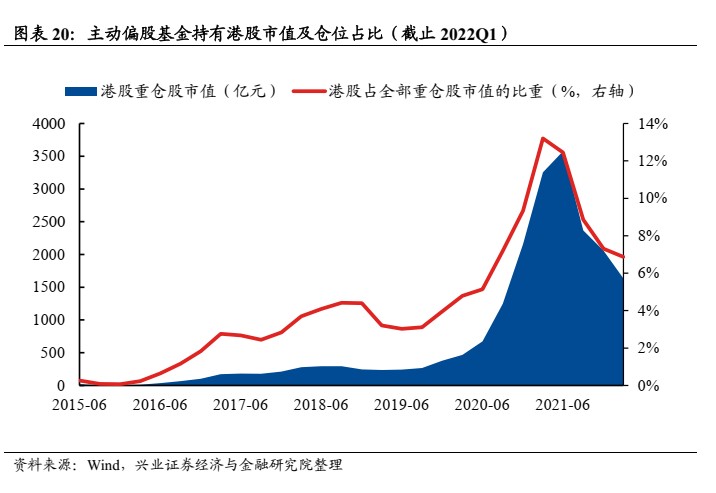

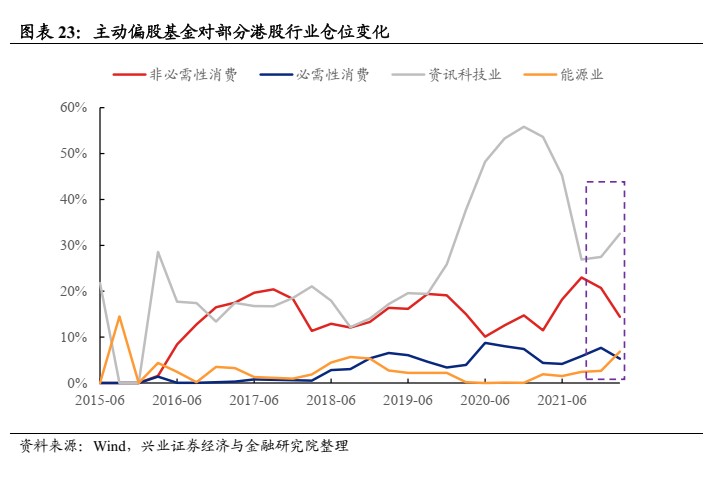

看點五:港股科技和能源倉位連續兩季度回升

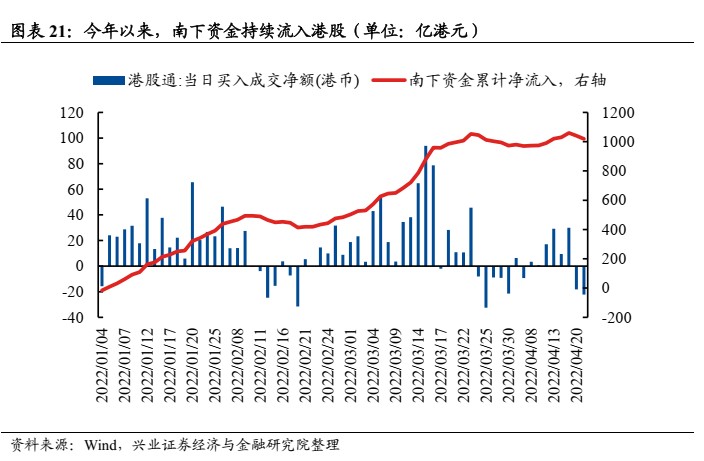

主動偏股基金持有港股倉位連續四季度回落。2022年一季度恒生指數、恒生科技下跌6%、20%,主動型基金持倉規模也大幅縮水。2022Q1主動型基金持有港股的規模為1634.50億元,較前一季度減少20.62%,港股倉位由7.30%進一步下降至6.88%,在2021Q1達到歷史高位13.2%后,自2021Q2以來連續第四個季度回落。但同時我們也看到,中美關系趨緊疊加海外流動性收緊,外資凈流出港股較多,但南下資金仍在持續流入,年初至4月21日,南下資金凈流入規模達到1019億港元。

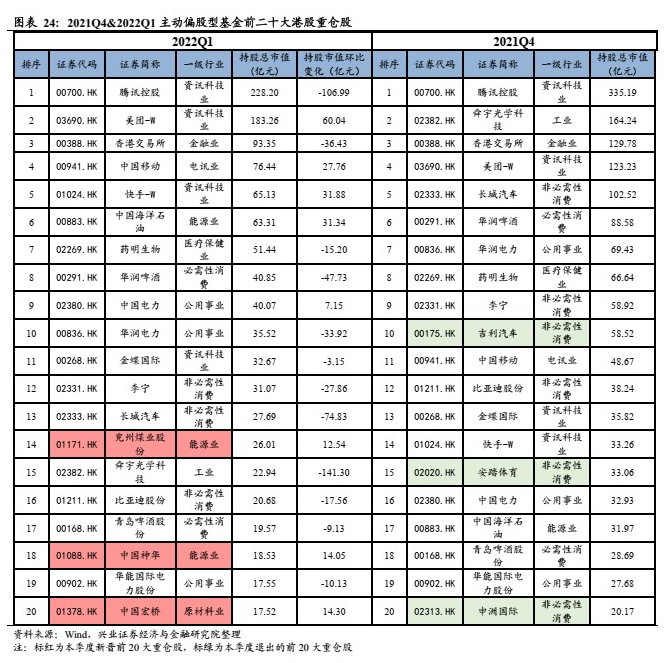

行業方面,公募持有港股資訊科技和能源行業的倉位已經連續兩個季度回升,消費板塊倉位則顯著回落。重倉股口徑下,2022Q1主動偏股型基金加倉較多的行業是資訊科技業、能源業和電訊業,加倉比例分別為5.07%、4.19%、2.74%。2022Q1主動偏股型基金減倉較多的行業是非必需性消費、工業和必需性消費,減倉比例分別為-6.28%、-5.95%、-2.36%。

重倉股層面,騰訊控股依然是港股第一大重倉股,但其持股市值環比下降超3成。截止2022年一季度,港股前5大重倉股為騰訊控股、美團-W、香港交易所、中國移動和快手-W,持股市值分別為228.2億、183.26億、93.35億、76.44億和65.13億。與2022Q4相比,港股前20大重倉中,新增兗州煤業股份、中國神華和中國宏橋。

責任編輯:孫知兵

免責聲明:本文僅代表作者個人觀點,與太平洋財富網無關。其原創性以及文中陳述文字和內容未經本站證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

如有問題,請聯系我們!

- 興證證券:2022年一季度公募基金倉位及配置2022-04-24

- 6家創新層公司同日被問詢 股轉系統嚴把北2022-04-24

- 公募基金首季虧損1.3萬億元2022-04-24

- 一季度公募微降倉位 深挖高景氣度行業結構2022-04-24

- BOOS聯盟抖音店鋪幫助眾多小白在短時間內短2022-04-23

- 微信分割朋友圈為不實消息2022-04-23

- 以嶺藥業回應連花清瘟六大疑問2022-04-23

- 奧特朗即熱式電熱水器:沐浴即熱還恒溫?簡2022-04-23

- 暢享快捷舒適沐浴,就要奧特朗速熱式電熱水2022-04-23

- 世界睡眠日 佐力集團倡導健康睡眠2022-04-23

- 新里程重整恒康醫療獲批 十余家醫院與“獨2022-04-23

- 歐美暫停中國郵包服務?聯邦快遞:消息不實2022-04-23

- 平安產險浙江分公司:微光如炬,平安青年堅2022-04-23

- 平安產險浙江分公司:中國平安捐贈2000萬元2022-04-23

- 北京鏈家2022年春季校園招聘啟動 提供14312022-04-23

- 高業績目標激活增長潛能,喜臨門2022再迎開2022-04-23

- 保德國際盈轉虧 市傳程民駿代持股份2022-04-23

- 【環球財經】市場繼續消化貨幣政策利空 2022-04-23

- 12種按摩模式 喜來健理療床真貼心2022-04-23

- 北大醫信火速馳援南京最大規模方艙醫院,解2022-04-23

- 北大醫信火速馳援南京最大規模方艙醫院,解2022-04-23

- 中國寶武與中國進出口銀行簽署綠色低碳高質2022-04-22

- 【高端訪談】科大訊飛高級副總裁杜蘭:20302022-04-22

- 若羽臣2021年營收12.88億元 自有品牌20222022-04-22

- “十天八板”步步高2021年業績預虧 董事2022-04-22

- 證監會:5家公司首發申請將于4月28日上會2022-04-22

- 科大訊飛杜蘭:引導元宇宙“以虛助實”推動2022-04-22

- 【環球財經】印度Sensex30指數22日下跌1.23%2022-04-22

- 加盟創業好項目,當然選“兔寶寶易裝”2022-04-22

- 為企業開辟融資新通道隨信云鏈合天風證券、2022-04-22

精彩推薦

- 食用菌概念股有哪些?相關的有盈康生命、...

- 地圖上市公司概念股有哪些?相關的有多...

- 碳纖維復合材料板塊股票有哪些?相關的...

- SMT上市公司有哪些?相關的有協和電子、...

- 制造衛星上市公司龍頭有哪些?相關的有...

- 2022年自行車概念股是哪些?相關的有嘉...

- 鋰電負極材料概念主要利好上市公司有哪...

- A股醫療信息股票龍頭股有哪些?相關的有...

- 天譽置業(00059.HK)停牌

- 有色銦概念股龍頭股有哪些?相關的有株...

- 公共服務上市公司有哪些?相關的有格力...

- RCS富媒體通信概念股有哪些?相關的有彩...

- 鋅板塊龍頭股票有哪些?相關的有鋅業股...

- 智慧社區行業股票有哪些?相關的有中信...

- 哪些是2022年順酐概念股?相關的有浙江...

中國互聯網違法和不良信息舉報中心

中國互聯網違法和不良信息舉報中心