20萬億險資偏愛投什么?怎么投?

保險資金運用余額已近20萬億元。作為市場上最重要的機構投資者之一,保險資金目前的投資模式是怎樣的?資產配置上又呈現出怎樣的特點?

中國保險資產管理業協會近日的《保險公司投資管理業務綜合調研數據2019-2020》(下稱“調研數據”)顯示,與2018年相比,保險資金的債券配置占比降低3.5%,而金融產品則逐漸提高,截至2019年末整體投資規模已超三萬億元,成為險資的大類資產配置中除債券外的最大分類。

而在投資模式方面,目前行業已形成了五大類型,其中近七成的資金選擇“自主投資+委托關聯方保險資管+委外”模式。而與此模式相輔相成的是,成為保險資金業外管理人的機構數量也逐年增長,從2014年的75家增長到2019年的124家。

險資怎么投?

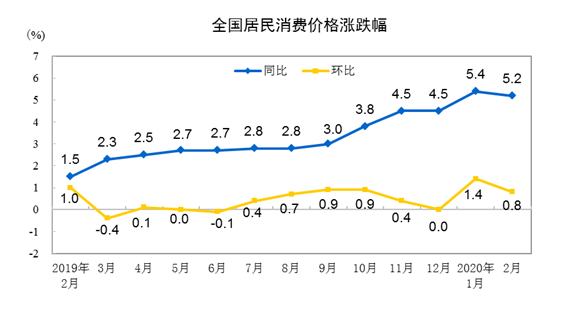

銀保監會最新數據顯示,保險資金運用余額截至今年3月末已達19.43萬億元。近20萬億元的保險資金去年是怎么做大類資產配置的?

上述得到了全行業93%反饋率的調研數據顯示,在2019年行業總體而言擇機配置權益,但整體投資仍以固收類資產為主。參與調研的保險公司整體投資資產以債券、銀行存款、金融產品為主,三者占比65%。

但2019年的大類資產配置與2018年相比,其債券配置占比降低3.5%,金融產品提高1.1%,股票和公募基金提高2.0%,股權投資提高2.8%,境內外不動產和境外權益均有所下降。

事實上,從幾大上市險企去年的年報中就可看出,主要包括債券在內的固定收益類投資在幾大上市險企2019年末的大類資產配置中均呈現下降的態勢,其中中國太保、中國人壽等上市險企債券投資占比均較2018年末有2.5個百分點以上的降幅。業內人士分析稱,債券投資比例的下降與近年市場利率下行及市場信用風險增大有關。

與債券配置下降形成對比的是金融產品和股權投資的上升。

其中,金融產品投資近年呈現上升態勢,去年末整體投資規模已超三萬億元,其在險資投資資產的占比已成為除了債券之外最高的種類。

根據上述調研數據,截至2019年末,參與調研的保險公司投資金融產品規模合計30980億元,占所調研保險公司可投資資產的17.5%。

調研中所提到的金融產品包括債權投資計劃、集合資金信托計劃、商業銀行理財產品、信貸資產支持證券、證券公司專項資產管理計劃和項目資產支持計劃等,這些也是險資業內人士常說的非標投資的重要組成部分。

其中,集合資金信托計劃、基礎設施債權投資計劃和不動產債權投資計劃為主,三者合計規模占比超過85%,是保險資金金融產品配置的主要品種。

來源:保險資管協會

事實上,在多家保險公司針對目前市場情況的資產配置戰略中,都出現了非標資產的身影。而在目前債券市場利率下行的階段,非標資產的配置需求也被認為會有所增加。

泰康資產管理有限責任公司董事總經理、金融產品投資部總經理朱培軍在保險資管協會之前組織的討論會上表示,疫情之后公開市場債券利率下行,而非標金融產品相較公開市場債券的相對利差明顯回升,配置價值顯著,因此判斷今年保險資金的配置需求將較大規模向非標金融產品上轉移。

不過,在目前的疫情影響下,優質非標資產的“資產荒”則成了一大挑戰。國壽養老黨委書記、總裁崔勇就在日前表示,優質非標資產對于墊高養老金投資組合收益率、降低波動性具有重要的作用,配置優質資產是必需的。但是疫情造成了非標資產荒進一步的加劇,并且收益進入了下行的區間,管理的難度進一步加大。

除了非標資產之外,股權資產在去年末整體投資規模占比也超過了10%,也是去年末險資大類資產配置中占比提升幅度最大的一類。

上述調研數據顯示,截至2019年末,參與調研的保險公司股權投資資產達到18,476億元,占所調研保險公司可投資資產的10.4%。不過,不同類別保險公司在股權投資方式上有所差異:壽險、產險和再保險公司的股權投資中,長期股權投資占比均為最高。壽險和產險的股權投資基金(保險系和非保險系)合計占比僅次于長期股權投資。相對而言,再保險的股權投資計劃相對比較突出,占比23%。而保險集團的股權投資方式則較為集中,以未上市股權投資為主,占比近95%。

形成五大投資模式,業外管理人穩步增長

在大資管時代下,保險資金也已經形成了自主投資、委托關聯方保險資管、委托非關聯方保險資管以及委托業外管理人的多種投資方式。

參與調研的保險公司中,173家(92%)機構進行了自主投資;150家(79%)機構有委托投資;114家(60%)機構有委外投資。目前,保險公司的投資模式由以上一種或幾種方式組合而成,共可分為五大類。

來源:保險資管協會

在這五大類中,從機構數量看,“自主投資+委外”是保險公司選擇最多的投資模式組合,共84家。從資金規模看,近七成的資金選擇“自主投資+委托關聯方保險資管+委外”模式。

而在委外投資方面,除了非關聯方保險資管之外,包括公募基金等金融機構在內的保險業外管理人近年來規模也持續增長,從2014年的75家增長到2019年的124家。

不過,根據上述調研數據,選擇不同投資模式的保險機構其資產配置也會呈現不同的特點。

具體而言,“全部自主投資”模式下債券投資(偏利率債)及銀行存款占比較高;“自主投資+委托關聯方保險資管”模式下債券投資及股權投資占比較高;“自主投資+委托關聯方保險資管+委外”模式下債券投資及其他金融產品占比較高;“自主投資+委外”模式下各類資產占比相對較為均衡,債券投資及保險資管產品占比較高;“全部委托投資”模式下保險資管產品、債券投資(偏信用債)及股票占比較高。

責任編輯:孫知兵

免責聲明:本文僅代表作者個人觀點,與太平洋財富網無關。其原創性以及文中陳述文字和內容未經本站證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

如有問題,請聯系我們!

中國互聯網違法和不良信息舉報中心

中國互聯網違法和不良信息舉報中心